Banca Di Parola

Come Banca, ma prima di tutto come persone, desideriamo essere al tuo fianco per supportarti nella gestione della tua vita economica. Attraverso questa rubrica, mettiamo a tua disposizione le nostre competenze e la nostra esperienza per aiutarti a navigare con maggiore sicurezza tra le sfide finanziarie quotidiane. Il nostro obiettivo è offrirti strumenti utili e consigli pratici, affinché tu possa prendere decisioni autonome e consapevoli in tutti gli ambiti della tua vita che richiedono attenzione economica.

Messaggio pubblicitario con finalità promozionale.

Lorem ipsum dolor sit amet consectetur. In enim consectetur risus mattis in lobortis amet in. Tristique tempor tellus dolor interdum suscipit.

Vivere bene domani

Pianificare il risparmio e l’investimento

Far crescere il proprio denaro e non lasciarlo erodere dall’inflazione

#26 Pianificare il risparmio e l’investimento

Indice dei contenuti

Ci hanno insegnato a risparmiare, meno spesso a investire. Nella cultura italiana, “tenere da parte” i soldi è un comportamento diffuso, quasi istintivo. Eppure, fermarsi al solo risparmio significa lasciare il proprio denaro inattivo, esposto all’erosione silenziosa dell’inflazione. Risparmiare è importante. Ma pianificare il risparmio e trasformarne una parte in investimento è ciò che consente al denaro di non perdere valore, anzi, di crescere nel tempo. Vediamo insieme come funziona questo passaggio fondamentale per la serenità finanziaria di oggi e di domani.

L’investimento deve essere razionale. Se non lo capite, non lo fate (Warren Buffet) (Ralph Waldo Emerson)

Risparmio e investimento, due facce della stessa medaglia

Il risparmio è l’atto di non consumare tutte le risorse oggi. L’investimento, invece, è l’azione di far fruttare ciò che non serve subito. Investire, quindi, è un modo efficiente per spostare risorse dal presente al futuro, mantenendone o accrescendone il valore.

Ma perché dovremmo farlo? Perché nel futuro abbiamo tutti uno o più obiettivi importanti che vanno costruiti con il tempo. Come quando si pianta un seme: all’inizio sembra solo un piccolo germoglio, ma con cura e pazienza le radici si rafforzano e con il tempo arrivano i frutti. Il risparmio è mettere da parte acqua, terra e semi, l’investimento è l’atto di coltivare la pianta per avere i frutti. Non è possibile investire bene senza aver prima risparmiato. Ma è altrettanto inutile risparmiare senza decidere come e quando impiegare quelle somme.

“Il risparmio è l’atto di non consumare tutte le risorse oggi. L’investimento, invece, è l’azione di far fruttare ciò che non serve subito.”

Investire è un mezzo che consente di avere una disponibilità maggiore nel futuro e quindi aumentare la probabilità di raggiungere gli obiettivi di vita importanti.

Gli italiani risparmiano ma…

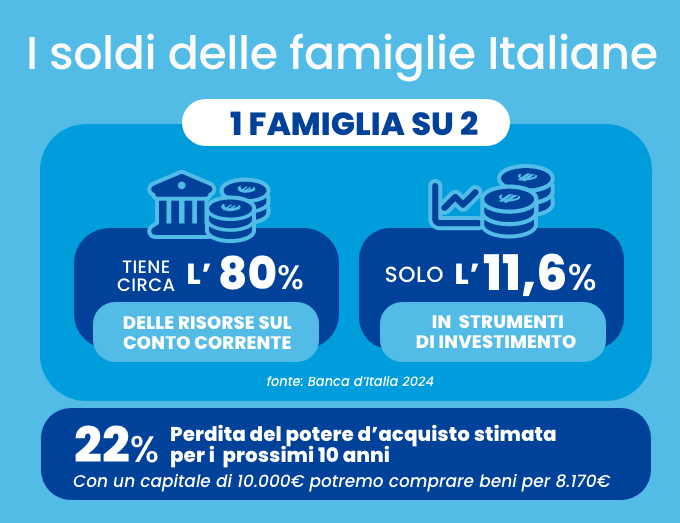

Nel 2024, secondo Banca d’Italia, oltre 1.500 miliardi di euro sono rimasti fermi sui conti correnti. Questo denaro, in buona parte, non è investito, non è destinato a progetti, non è protetto dall’inflazione. Per ogni 10.000 euro non remunerati, si sono persi circa 2.000 euro in potere d’acquisto negli ultimi tre anni (Fonte: Istat – inflazione cumulata 2022-2024). Si stima che per i prossimi 10 anni, la perdita di potere di acquisto raggiungerà il 22%, quindi su un capitale di 10.000 potremo comprare beni per 8.170 euro.

Si consideri che ben il 50% delle famiglie italiane detiene 80% delle proprie risorse sul conto corrente e solo il 11,6% investito in strumenti finanziari. (Fonte Banca d’Italia 2024). Se queste persone investissero in modo coerente, riuscirebbero a recuperare quantomeno l’inflazione. Un’analisi sull’investimento in titoli diversificati mondiali ha rilevato che mediamente un investimento ha remunerato il 4.1% annuo al netto dell’inflazione, cioè oltre il valore dell’inflazione.

Investimento e speculazione. Le regole

C’è un’altra distinzione importante da fare quando si parla di investire. Spesso confondiamo finanza e speculazione. Sentiamo parlare di mercati che crescono e mercati che crollano, di quotazioni di fine giornata e di spread che si impenna. Queste informazioni però riguardano la speculazione, cioè l’atto di sfruttare il momento opportuno per avere un guadagno nel minor tempo possibile.

La differenza tra investimento e speculazione risiede soprattutto nel metodo. Investire significa allocare risorse con l’obiettivo di farle crescere nel tempo, in modo coerente con i propri progetti di vita. Speculare, invece, è cercare guadagni rapidi puntando su previsioni o intuizioni.

Tre regole aiutano a distinguere un investimento sano da un’azione speculativa.

– Diversificare: non mettere tutti i soldi su uno strumento solo riduce i rischi.

– Definire un orizzonte temporale: solo il tempo permette ai mercati di esprimere i loro rendimenti attesi.

– Conoscere la propria sopportabilità al rischio: quanto possiamo tollerare fluttuazioni e incertezze senza compromettere le nostre scelte.

Senza queste tre regole, si esce dal metodo e si finisce nella speculazione. Comprare, per esempio, un singolo titolo significa speculare, perché non si sta rispettando la prima regola dell’investimento.

Il premio al rischio

Il premio al rischio è il rendimento aggiuntivo che un investitore si attende per assumere un rischio maggiore rispetto a un investimento privo di rischio (come i titoli di Stato a breve termine). Storicamente, questo premio è ciò che giustifica l’investimento in azioni, obbligazioni corporate o strumenti più volatili. Questo accade perché, in cambio della maggiore incertezza, gli investitori si aspettano di essere compensati con rendimenti più elevati. Tuttavia, questo premio varia nel tempo e tra mercati, e può essere negativo nei periodi di crisi.

In Europa, secondo dati di MSCI e Morningstar, i mercati azionari hanno generato nel lungo periodo un rendimento reale medio (cioè al netto dell’inflazione) compreso tra il 4% e il 5% annuo. Questo “extra rendimento” rispetto ai titoli di Stato, è la ricompensa per sopportare volatilità e incertezza. Ma non è garantito: può esserci solo nel lungo periodo e solo se si rispetta una logica di diversificazione e coerenza con i propri obiettivi.

“Capire il concetto di “premio al rischio” è fondamentale per investire in modo corretto e secondo un certo orizzonte temporale.”

Come prepararsi

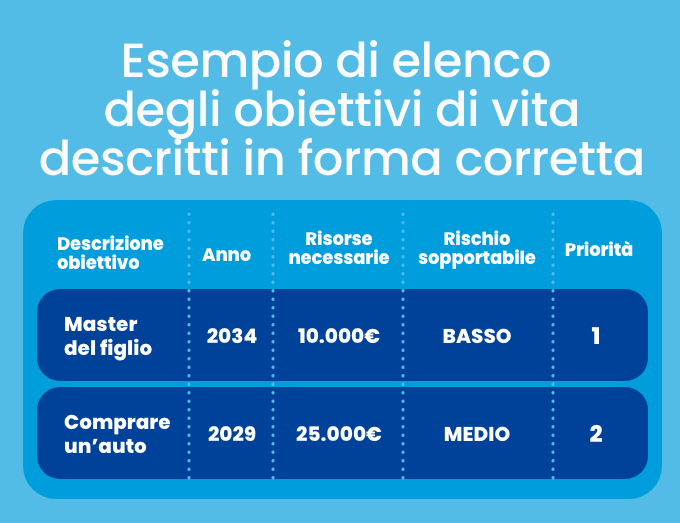

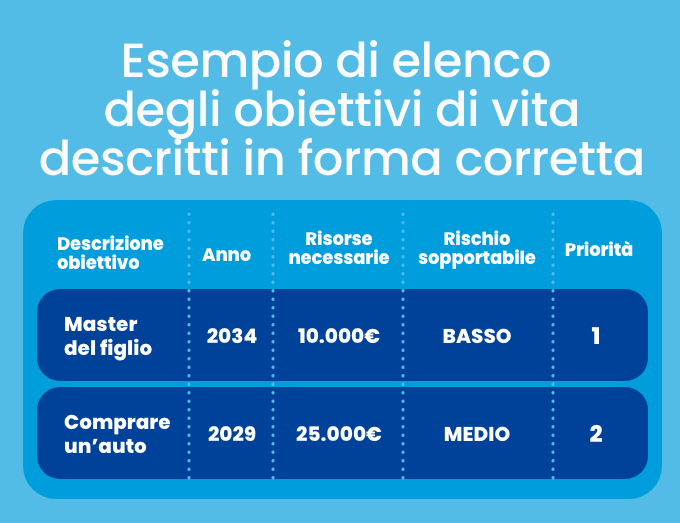

– Definire un orizzonte temporale (n. anni) per ciascun obiettivo (come comprare un’auto o mandare un figlio all’Università)

– Definire le priorità tra obiettivi

– Definire il grado di sopportabilità soggettiva al rischio

– Costruire una strategia di investimento coerente con i punti precedenti

Quest’ultimo punto richiede esperienza, strumenti e pertanto è l’attività tipica di un esperto cioè un operatore affidabile in grado di aiutare le persone a sviluppare un piano di investimento.

Investire significa abbinare la soluzione adeguata agli obiettivi di vita delle persone.

Il consiglio è quello di provare a definire un elenco di obiettivi con la medesima struttura della tabella precedente.

Conclusioni

Risparmiare è un comportamento accorto. Investire è un atto di responsabilità. Pianificare il risparmio e l’investimento è una forma di cura: verso noi stessi, verso chi ci è accanto, verso i nostri progetti futuri.

Non è necessario essere esperti di finanza per iniziare. Ma è fondamentale avere una bussola: obiettivi chiari, orizzonti temporali definiti, strategie comprensibili. E, se serve, un buon navigatore: un consulente affidabile, che sappia accompagnarci nel percorso.

Perché i soldi, se non li orientiamo noi, finiscono per fermarsi. E fermarsi, oggi, significa perdere.