da g.zucchetti | 11 Dic, 2025 | News

Banca del Piemonte comunica con orgoglio la decisione di rinnovare l’adesione al Protocollo d’Intesa promosso dall’Associazione Bancaria Italiana (ABI) e sottoscritto insieme alle principali organizzazioni sindacali del settore in occasione della Giornata internazionale contro la violenza sulle donne.

Il Protocollo, valido per due anni dalla sottoscrizione, rafforza l’impegno della Banca e dell’intero settore bancario nel sostenere le donne che vivono situazioni di particolare fragilità, offrendo strumenti concreti di tutela e supporto.

La violenza di genere rappresenta una sfida sociale che richiede risposte coordinate e interventi efficaci. Molte donne che intraprendono un percorso di uscita dalla violenza si trovano ad affrontare gravi difficoltà economiche, spesso legate all’allontanamento dal domicilio o alla perdita del lavoro. Attraverso il Protocollo ABI, Banca del Piemonte intende contribuire a tutelare la sicurezza finanziaria delle donne nella fase più delicata del percorso di protezione, favorire l’autonomia economica e personale e promuovere una cultura di responsabilità sociale.

Il Protocollo si articola su nuovi elementi che si affiancano alla sospensione del pagamento della quota capitale dei mutui ipotecari o dei crediti ai consumatori con il corrispondente allungamento del piano di ammortamento, completando un quadro di tutela più ampio e incisivo.

Perché questo Protocollo è importante

La violenza di genere rappresenta un fenomeno sociale che richiede risposte coordinate e strumenti concreti.

Attraverso il Protocollo ABI, Banca del Piemonte intende contribuire a:

– tutelare la sicurezza finanziaria delle donne nella fase più delicata del percorso di protezione;

– favorire l’autonomia economica e personale, condizione indispensabile per un nuovo inizio;

– promuovere una cultura di responsabilità sociale e contrasto alla violenza.

Le misure previste dal Protocollo

A disposizione delle donne inserite in percorsi certificati di protezione sono previsti una serie di strumenti concreti di supporto, tra cui:

– Sospensione dei pagamenti dei mutui e dei finanziamenti

Le beneficiarie possono richiedere la sospensione della sola quota capitale delle rate, con conseguente allungamento del piano di ammortamento fino a 18 mesi.

In linea con le possibilità previste dal Protocollo, la Banca può inoltre valutare, nei casi più gravi, la sospensione dell’intera rata, per garantire maggiore sollievo economico.

– Accesso facilitato al credito e al microcredito

La Banca valuta percorsi personalizzati di sostegno finanziario, comprese forme di microcredito sociale, finalizzate alla riconquista dell’autonomia economica e alla ripartenza professionale.

– Supporto all’inclusione sociale e lavorativa

In collaborazione con enti, associazioni e centri antiviolenza, la Banca si impegna a contribuire a iniziative di accompagnamento all’indipendenza personale e lavorativa delle donne vittime di violenza, e quando previsto, dei loro figli.

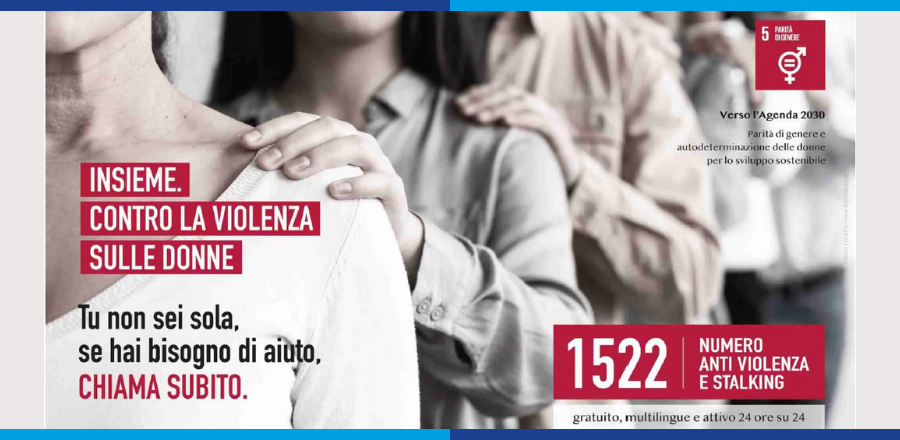

Ricordiamo che il numero nazionale antiviolenza e stalking 1522 è sempre attivo: un servizio pubblico gratuito, multilingue e disponibile 24 ore su 24. Il 1522 offre ascolto, supporto e orientamento verso i centri antiviolenza e le strutture specializzate presenti sul territorio.

Protocollo d’intesa per favorire il rimborso dei crediti da parte delle donne vittime di violenza di genere

da g.zucchetti | 1 Dic, 2025 | Educazione Finanziaria

L’uguaglianza dovrebbe essere un valore fondamentale di ogni società, eppure siamo ancora lontani da una vera parità di genere. Le donne lavorano in media meno ore retribuite rispetto agli uomini, guadagnano stipendi inferiori e dedicano gran parte del tempo alla cura della famiglia. Questa disuguaglianza ha pesanti conseguenze economiche: alla fine della carriera si ritrovano con un divario reddituale di decine di migliaia di euro e un rischio più elevato di non avere abbastanza denaro per gestire le emergenze del presente e sostenere la vecchiaia. Cosa possiamo fare per cambiare le cose?

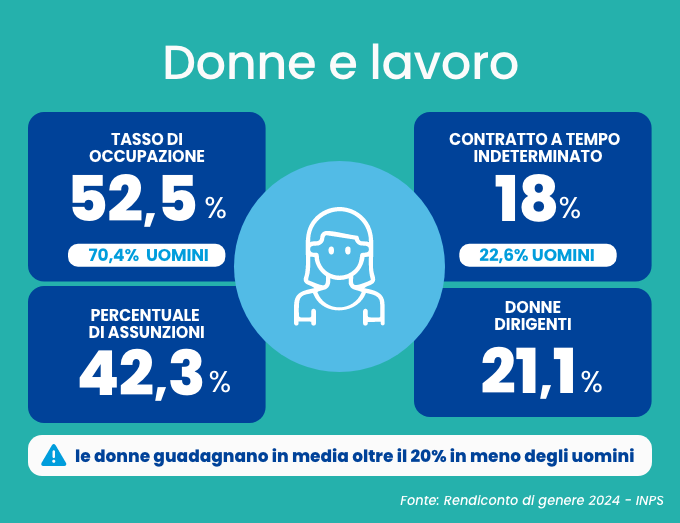

Donne e lavoro: qualche dato

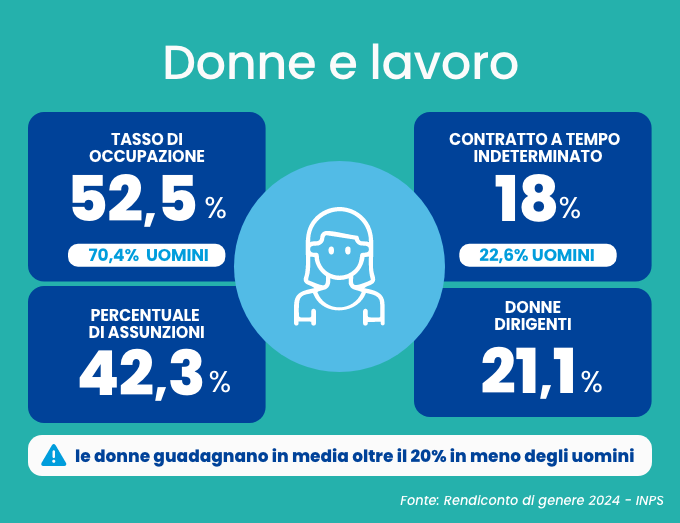

L’INPS dipinge un quadro chiaro nel suo “Rendiconto di genere 2024”. Il tasso di occupazione femminile, fermo al 52,5% nel 2023, è chiaramente inferiore rispetto al 70,4% di quello maschile. Questa disparità si manifesta anche nella stabilità lavorativa: il 18% delle lavoratrici ha un contratto a tempo indeterminato, contro il 22,6% degli uomini. Più critico è il part-time involontario, che riguarda ben il 15,6% delle donne, spesso costrette ad accettare orari ridotti per bilanciare impegni familiari e professionali. Solo il 21,1% dei dirigenti in Italia è donna, un dato che riflette un chiaro ostacolo all’avanzamento professionale. A tutto ciò si aggiunge il gap retributivo: le donne guadagnano in media oltre il 20% in meno degli uomini.

Questi dati parlano chiaro e dimostrano come il percorso di vita femminile sia un percorso ad ostacoli con impatti evidenti sul loro benessere economico.

Donne e longevità: una grande sfida

n un corso di vita che pone tutti di fronte a nuove sfide, ce n’è una enorme: la longevità. Le donne vivono in media più a lungo degli uomini, una tendenza che si osserva in quasi tutte le società a livello globale. Questa tendenza porta con sé sfide specifiche. È sempre l’Inps a ricordarci che, pur costituendo la maggior parte dei beneficiari di pensioni, le donne ricevono importi significativamente più bassi. Ad esempio, la pensione di vecchiaia è mediamente inferiore del 44% rispetto a quella di un uomo.

Questo divario è la diretta conseguenza di carriere lavorative più discontinue e frammentate. Le donne hanno utilizzato 14,4 milioni di giornate di congedo parentale, contro i soli 2,1 milioni degli uomini.

Il sistema pensionistico, in sintesi, non fa che amplificare le disuguaglianze già presenti nel mercato del lavoro. Prepararsi dunque, anche da un punto di vista economico, pianificando la propria vita in pensione è cruciale per potersi garantire il benessere meritato.

Il benessere delle donne, un obiettivo comune

Che fare dunque? Il dibattito sull’uguaglianza di genere non è più confinato alle sole questioni sociali e personali, ma è diventato un pilastro centrale delle strategie di sviluppo a livello globale. Le istituzioni internazionali, come l’ONU, hanno riconosciuto che il pieno potenziale di una società passa attraverso lo sviluppo del benessere delle donne. Questa visione è formalizzata nell’Agenda 2030, dove l’Obiettivo di Sviluppo Sostenibile numero 5 (SDG 5) è interamente dedicato all’uguaglianza di genere, dimostrando il suo ruolo trasversale per il successo di tutti gli altri obiettivi.

Quando le donne hanno pari accesso a istruzione, occupazione e ruoli di leadership, l’intero sistema ne beneficia. Ad esempio, una maggiore partecipazione femminile al mercato del lavoro si traduce direttamente in un aumento del PIL, stimolando l’innovazione e la produttività. Questa correlazione era già stata intuita da figure come Gro Harlem Brundtland, ex Primo Ministro norvegese, che sosteneva che l’emancipazione femminile non fosse solo un diritto umano fondamentale, ma anche una componente essenziale dello sviluppo sostenibile. La sua visione era chiara: ignorare il contributo della metà della popolazione significa limitare il progresso dell’intera società.

First of all: autonomia economica per tutte

Che fare dunque? Il primo passo, essenziale, è non rinunciare (mai) alla propria autonomia economica.

Viviamo in un’epoca di grandi cambiamenti sociali, che porta sempre più a guardare alla propria sicurezza finanziaria non solo in un’ottica familiare, ma anche individuale.

Ogni donna (e ogni uomo) deve essere in grado di cavarsela con le proprie forze economiche, in qualsiasi momento della vita. Questa esigenza è la diretta conseguenza di un “nuovo corso di vita” che presenta sfide inedite.

Tra queste, ad esempio, l’aumento delle separazioni e dei divorzi che mettono a rischio la solidità economica dei singoli membri della coppia. Anche le nuove forme familiari giocano un ruolo fondamentale: in Italia, il 36% (Istat 2024) delle persone vive da sola, e la maggioranza sono donne. A questo si aggiunge la longevità femminile: vivendo mediamente più a lungo, molte di loro si potrebbero trovare a gestire un lungo periodo della loro vita senza un partner, dovendo contare solo sulle proprie risorse e con assegni pensionistici spesso esigui.

“Ogni donna (e ogni uomo) deve essere in grado di cavarsela con le proprie forze economiche, in qualsiasi momento della vita”.

Conoscere i requisiti pubblici

Per poter gestire i rischi del “nuovo” corso di vita occorre inoltre assumere consapevolezza sui diritti pubblici offerti dal Welfare State. Spesso si dà infatti per scontato che il sistema tuteli i cittadini in ogni evenienza, ma la realtà è più complessa e richiede una consapevolezza attiva.

Il sistema previdenziale italiano, si basa su un modello che supporta principalmente le famiglie formalmente costituite. Ad esempio le unioni di fatto, anche se durature e con figli, non sono equiparate al matrimonio in materia di diritti. Un esempio è la pensione ai superstiti, che viene erogata al coniuge del defunto. In caso di morte del partner, una donna che ha condiviso un’intera vita con lui, magari per decenni, ma senza sposarsi, non ha diritto ad alcuna prestazione.

La necessità di consapevolezza si estende anche al tema dell’eredità. Le leggi sulla successione privilegiano infatti i legami di parentela formali. In assenza di un testamento, un cugino di secondo grado ha più diritti sui beni della persona scomparsa rispetto alla compagna di una vita.

I requisiti non riguardano solo la formalizzazione dell’unione familiare, ma anche la continuità lavorativa. Così, ad esempio, per aver diritto alla pensione di inabilità occorre aver lavorato con continuità per almeno 5 anni, di cui 3 negli ultimi 5. Quante donne hanno dovuto lasciare il lavoro per dedicarsi ai figli o ad un genitore malato e faticano a ritrovarlo?

“Per poter gestire i rischi del “nuovo” corso di vita occorre innanzitutto assumere consapevolezza sui diritti pubblici offerti dal Welfare State.”

Per tutti questi (ed altri) motivi, per una donna, assumere consapevolezza su questi meccanismi non è un’opzione, ma un atto di tutela del proprio benessere e della propria serenità futura.

Significa informarsi non solo sulla propria pensione, ma anche sui diritti in caso di eventi imprevisti. Significa comprendere i vantaggi (e gli svantaggi) di formalizzare un’unione, di redigere un testamento o di trovare delle strategie di pianificazione coerenti con i propri desideri di protezione, pensione, investimento e passaggio generazionale.

Tutto questo non va fatto in solitudine, ma facendosi supportare da professionisti capaci di leggere i bisogni economici e metterli in relazione con le strategie più coerenti e utili.

Conclusioni

In un mondo in continua evoluzione, dove le dinamiche familiari e sociali si trasformano rapidamente, l’autonomia economica non è più un’opzione, ma una necessità fondamentale. Per le donne, in particolare, essere soggetti attivi nella pianificazione del proprio benessere significa prendere in mano il controllo del proprio futuro. Questo richiede una profonda consapevolezza sui rischi specifici che possono presentarsi, come l’aumento delle separazioni e dei divorzi, l’alta percentuale di persone sole e la maggiore longevità femminile. Un esempio lampante di questa necessità è la conoscenza dei propri diritti previdenziali: il sistema italiano, spesso, non tutela le unioni di fatto, lasciando le donne senza diritti come la pensione di reversibilità, nonostante una vita intera trascorsa al fianco del partner. Pianificare il proprio benessere economico rappresenta un atto di libertà che permette di affrontare gli imprevisti con resilienza e di costruire un futuro che non dipenda da nessuno, garantendosi sicurezza e serenità.

da g.zucchetti | 27 Nov, 2025 | News

Digitale quando vuoi, in Filiale quando serve!

Ieri, mercoledì 26 novembre, il salone della Sede Centrale di Torino ha ospitato un momento speciale: la premiazione del concorso “Muoviti Digitale”, l’iniziativa pensata da Banca del Piemonte per promuovere la sostenibilità e l’utilizzo dei servizi di internet banking, perché avere la Banca sempre a portata di mano significa scegliere comodità e responsabilità.

Il concorso ha coinvolto tutta la clientela privata di Banca del Piemonte titolare di un contratto internet banking. Due fortunati vincitori hanno ricevuto una bici elettrica, simbolo di un movimento concreto verso la mobilità green.

Premiati ulteriori 150 clienti con un Buono Regalo Amzon.it* del valore di 50€

“Ogni pedalata è un passo verso il futuro che vogliamo: più digitale, più sostenibile, più vicino alle persone.”

La cerimonia non è stata solo una premiazione, ma un momento di condivisione e incontro. Accanto ai vincitori erano presenti la Responsabile Direzione Commerciale, la Responsabile Direzione Marketing e Canali Digitali, la Responsabile Rete Retail e il Direttore della Filiale di Casale. Un’occasione preziosa per rafforzare il legame con chi ogni giorno ci concede la sua fiducia.

“Il tempo dedicato alla relazione è sempre tempo di qualità: insieme costruiamo valore, insieme pedaliamo verso un futuro migliore.”

Con Muoviti Digitale, Banca del Piemonte conferma il suo impegno per un mondo più sostenibile e per una Banca sempre più vicina alle esigenze dei clienti, anche attraverso l’innovazione digitale.

Scopri il regolamento completo

*Restrizioni applicate. Vedere dettagli su: amazon.it/gc-legal

da g.zucchetti | 24 Nov, 2025 | Educazione Finanziaria

I giovani hanno davvero perso la capacità di risparmiare? Oppure sanno ancora costruire basi solide per il loro futuro? Qual è il peso delle difficoltà economiche, della precarietà e del costo della vita sulle loro scelte quotidiane? E quanto incidono le mode, le pressioni sociali e un mondo che spinge al consumo immediato? Le ricerche mostrano luci e ombre: da un lato entusiasmo, dall’altro incertezze e timori. Ma è proprio in questa tensione tra presente e futuro che si gioca la sfida più grande: capire come i giovani possano trasformare il risparmio e l’investimento in un vero strumento di crescita personale ed economica.

Perché i giovani faticano a risparmiare oggi

Innanzitutto, quando parliamo di giovani, intendiamo la fascia di età che va dai 18 ai 35 anni. Le ricerche (Fonte: Assogestioni-Censis, V Rapporto su giovani e risparmio, 2024) fanno emergere che la maggior parte di loro ha incorporato il concetto di risparmio, tanto è vero che poco meno del 90% di loro applica una qualche forma di risparmio.

Perché risparmiano? Per la sicurezza quotidiana: il 53,5% mette da parte per fronteggiare imprevisti. Per sfizi e consumi: il 30,4% per viaggi e piccoli desideri. Ma si risparmia anche per acquisti importanti: il 26% per casa o auto. Mentre, il 24,6% vuole costruire ricchezza per un patrimonio futuro.

Tuttavia, c’è di rilevare una serie di aspetti per capire comportamenti, tendenze e cosa si può fare per migliorare il benessere economico e finanziario a partire da questa fascia di età. Purtroppo, i giovani si trovano ad affrontare alcune criticità:

- redditi bassi e precarietà lavorativa, che riducono la capacità di accumulo;

- costo della vita elevato, in particolare affitti, casa, formazione;

- pressione sociale al consumo, tra viaggi, tecnologia e tempo libero;

- divario patrimoniale: nel 2022 la ricchezza media delle famiglie giovani era di 154.000 euro contro i 321.000 di quelle anziane.

In pratica, i giovani risparmiano, ma poco perché partono da condizioni più fragili.

Il risparmio, un punto di partenza

I giovani vivono immersi in un’epoca che li spinge al consumo immediato, bombardati da messaggi pubblicitari e da modelli sociali che esaltano il “qui e ora”. Questa cultura del presentismo riduce la propensione a pensare al futuro e a pianificarlo. Le incertezze economiche, le crisi globali e le delusioni verso la politica e le istituzioni alimentano un sentimento di sfiducia che porta molti a cogliere il presente come unica certezza. Le ricerche Assogestioni-Censis mostrano che oltre la metà dei giovani si lascia condizionare da eventi improvvisi, prendendo decisioni impulsive sui propri risparmi. Allo stesso tempo, si evidenzia come solo il 15% investa davvero, nonostante il 70% dichiari di volerlo fare nei prossimi due anni (Risparmio e investimenti: il potenziale dei giovani italiani | We Wealth). In sostanza, la difficoltà non è solo economica ma anche culturale: senza strumenti di educazione e senza fiducia nel futuro, il rischio è di vivere alla giornata, trascurando le opportunità di costruzione graduale del proprio benessere economico.

“I giovani vivono immersi in un’epoca che li spinge al consumo immediato del “qui e ora”. Questa cultura riduce la propensione a pensare al futuro e a pianificarlo”

Prospettive future

Sempre nelle ricerche del Censis emerge che solo il 15% dei giovani investe davvero i propri risparmi, ma ben il 70% dichiara che vorrebbe farlo nei prossimi due anni. Ma cosa cercano in particolare?

- Sicurezza nel tempo (44,4%)

- Diversificazione (35,1%)

- Buoni rendimenti (35%)

- Eticità e valori ESG (23,7%)

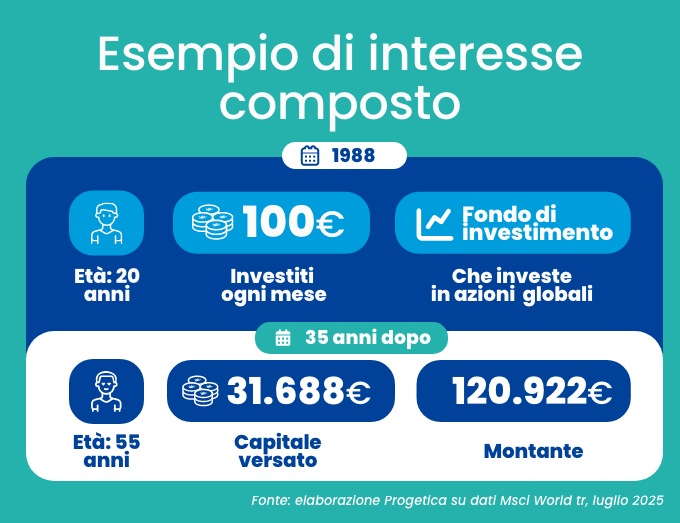

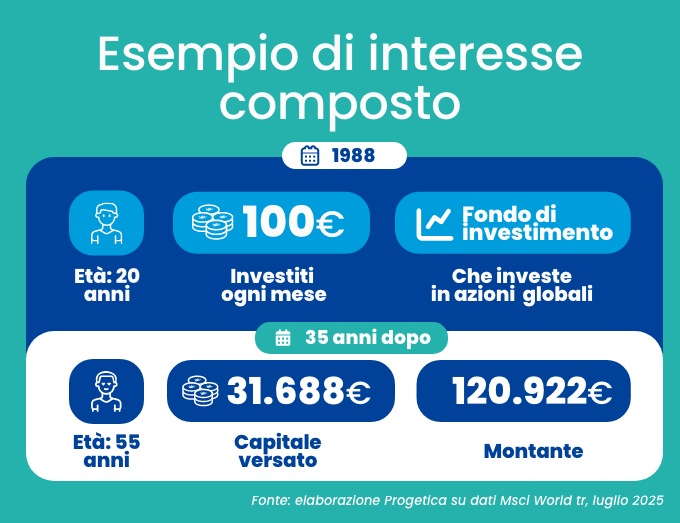

Ben 82,7% dei giovani investitori teme di perdere i propri soldi. Timore legittimo ma che rischia di bloccare l’unico vero vantaggio competitivo che hanno: iniziare presto e sfruttare i benefici dell’interesse composto, sia per l’investimento che per la previdenza. Facciamo un piccolo esempio storico di cosa significa: un 20enne che avesse investito nel 1988 ogni anno 100 euro (al potere di acquisto di oggi) ogni mese in un fondo di investimento che investe in azioni globali avrebbe oggi all’età di 55 anni un montante pari a 120.922€, su un capitale versato di 31.688€ (Dati a luglio 2025 su indice di mercato Msci world tr su performance reali).

Ma le ricerche Assogestioni-Censis mostrano che i giovani si lasciano guidare troppo dall’emotività:

- 56,9% controlla continuamente gli investimenti, rischiando mosse impulsive.

- 54,7% si lascia condizionare da eventi globali come guerre o crisi economiche.

- 35,2% segue la maggioranza (“herd behavior”).

Questi comportamenti portano a scelte avventate, spesso contrarie alla logica di un buon investimento che richiede tempo, pazienza e coerenza. In questo contesto, non sorprende che i giovani siano più attratti dalle criptovalute (17%) rispetto agli adulti (9%) (www.dire.it). Ma proprio il diffondersi di soluzioni speculative, presentate con un linguaggio vicino al mondo giovanile, impone massima attenzione: servono programmi di educazione finanziaria per evitare che strumenti poco trasparenti creino una falsa sensazione di sicurezza per il futuro economico.

Le sensibilità dei giovani

I giovani non guardano solo al rendimento: sempre più spesso vogliono che i loro soldi abbiano un impatto positivo sul mondo. Le ricerche Assogestioni-Censis mostrano che il 23,7% dei giovani considera l’eticità e i valori ESG tra i criteri più rilevanti nelle scelte di investimento. Questa sensibilità è confermata a livello europeo, dove oltre l’80% dei giovani ritiene che la lotta ai cambiamenti climatici debba essere una priorità. L’interesse non è solo teorico: molti giovani chiedono strumenti digitali che permettano di gestire il risparmio e accedere a piani di accumulo personalizzati, con attenzione alla sostenibilità.

Anche i grandi operatori finanziari segnalano che le nuove generazioni sono più disposte ad accettare rendimenti leggermente inferiori pur di investire in aziende responsabili. Infatti, tra gli italiani informati sui fondi ESG (Consob) , circa il 15% dei giovani è disposto ad accettare rendimenti inferiori pur di investire in modo sostenibile. In questo senso, i giovani appaiono non solo come investitori emergenti, ma anche come i veri protagonisti di una trasformazione culturale che coniuga crescita economica e attenzione verso il pianeta.

I giovani non sono cicale

Ci sono anche segnali incoraggianti che fanno ben sperare: giovani che non solo sperimentano sfiducia, ma che muovono passi verso il futuro con fiducia e idee concrete. Secondo l’indagine “Tra speranza e pragmatismo: ritratto dei giovani Italiani” dell’IUSVE-Ipsos, il 59% dei giovani crede che l’intelligenza artificiale avrà un impatto positivo sul mondo del lavoro, e il 65% ritiene che essa creerà nuove professioni (https://www.iusve.it/indagine-iusve-ipsos/).

Si afferma anche un ritorno di partecipazione attiva: nel 2024 torna sopra il 10% la partecipazione al volontariato tra i diciotto-diciannovenni, segno che i giovani cercano già occasioni concrete per dare senso al presente (Openpolis).

Questi elementi fanno capire che, anche se persistono sfide reali, economiche, sociali, ambientali, esiste una base concreta su cui costruire: giovani disposti a informarsi, a sperimentare, a partecipare. E con l’aiuto di buone politiche pubbliche, educazione finanziaria e istituzioni affidabili, queste speranze possono tradursi in cambiamento vero.

“Segnali incoraggianti che fanno ben sperare, mostrano giovani muovono passi verso il futuro con fiducia e idee concrete”

Conclusioni

I giovani non sono una generazione distratta, ma una generazione in cerca di strumenti. Hanno incorporato il valore del risparmio e desiderano investire, ma spesso si trovano disorientati tra precarietà, pressioni sociali e offerte speculative. Le ricerche mostrano però che cresce la sensibilità verso la sostenibilità, l’innovazione e la costruzione di un futuro migliore. Con il giusto supporto educativo e consulenziale, il vantaggio del tempo può trasformarsi in un motore potente di ricchezza e benessere. Non si tratta solo di accumulare capitale, ma di dare forma a un progetto di vita solido, responsabile e in armonia con il mondo che li circonda. In questo, i giovani hanno tutte le carte in regola per diventare i veri protagonisti economici e sociali dei prossimi decenni.

“I giovani non sono vasi da riempire, ma fuochi da accendere.” (Plutarco)

da g.zucchetti | 10 Nov, 2025 | Educazione Finanziaria

Quando pensiamo alla sostenibilità, immaginiamo pannelli solari, auto elettriche o aziende attente all’ambiente. Ma la sostenibilità non riguarda solo i consumi quotidiani, è ormai una parte integrante del mondo degli investimenti. Scegliere dove mettere i propri soldi significa anche decidere quale futuro vogliamo contribuire a costruire.

“La sostenibilità è l’arte di vivere bene oggi senza compromettere il domani.” (Gro Harlem Brundtland)

Perché la sostenibilità riguarda anche le nostre finanze

Secondo Eurobarometro, oltre 8 europei su 10 concordano sul fatto che la lotta ai cambiamenti climatici dovrebbe essere una priorità per migliorare la salute pubblica e la qualità della vita. Il 77% degli europei concorda sul fatto che agire in materia di cambiamenti climatici favorirà l’innovazione.

In Italia, quasi 1 risparmiatore su 2 dichiara di essere interessato a soluzioni di investimento sostenibile, anche se molti non sanno bene come funzionano. Investire in modo sostenibile non significa solo “fare del bene”, ma anche ridurre rischi futuri: un’azienda che inquina, discrimina o non innova è più esposta a multe, crisi reputazionali e perdita di competitività.

Nella valutazione delle aziende un tempo si guardava il risultato finale, la cosiddetta “ultima riga del bilancio”, cioè l’utile. Oggi, quella visione è stata superata dalla convinzione che il valore di un’azienda risiede nell’integrazione dei risultati economici e dai risultati di sostenibilità ambientale, sociale e di governance.

Cosa significa investire in modo sostenibile

Gli investimenti sostenibili non sono atti di beneficenza, puntano a generare rendimento economico insieme a benefici ambientali e sociali. Investire in aziende che valutano attentamente gli impatti delle proprie attività e integrano criteri di sostenibilità significa puntare su una visione di lungo termine. Scelte come adottare tecnologie a basso impatto ambientale o introdurre politiche orientate al benessere dei dipendenti comportano spesso costi iniziali elevati, ma producono effetti virtuosi nel tempo.

Le imprese che adottano per tempo questi approcci, o che li hanno già nel proprio DNA, risultano avvantaggiate, migliorano la reputazione, attirano più facilmente talenti e capitali, e si dimostrano più resilienti nei contesti di mercato in evoluzione.

Secondo una metanalisi di più di 2.000 studi condotta da Friede, Busch e Bassen (2015 – ESG and financial performance: aggregated evidence from more than 2000 empirical studies. Gunnar Friede Timo Busch and Alexander Bassen), l’80% delle ricerche mostra una relazione positiva tra performance ESG e risultati finanziari, sia a livello aziendale che di portafoglio.

Un’altra famosa ricerca (D.-G. Tremblay 2021), ha evidenziato un +25% di permanenza del personale in strutture che adottano politiche di work-life balance, cioè l’insieme di misure, strumenti e pratiche per aiutare i propri dipendenti a conciliare meglio gli impegni professionali con quelli personali e familiari. Mentre lo studio di Wang ha fatto emergere che la cura per i dipendenti produce una maggiore efficienza operativa fino al 30%.

Le 3 dimensioni ESG

Come abbiamo visto, quando si parla di sostenibilità non ci si riferisce solo all’ambiente, ma anche al benessere delle persone coinvolte nel sistema azienda, i dipendenti che ci lavorano, i fornitori che la supportano e i clienti che ne acquistano prodotti e servizi. La vera sfida era capire come raccogliere e unificare tutti questi elementi in un modello di valutazione che riflettesse ciò che i fatti hanno reso evidente e rilevante per tutti.

È proprio in questa direzione che nel 2004 nasce il famoso acronimo ESG, coniato su iniziativa del segretario generale delle Nazioni Unite dell’epoca, Kofi Annan. Il termine identifica i tre pilastridella sostenibilità a lungo termine:

E – Environmental: impatto sull’ambiente (consumo energetico, emissioni, gestione dei rifiuti);

S – Social: attenzione alle persone (diritti dei lavoratori, sicurezza, inclusione, parità di genere);

G – Governance: qualità della gestione (trasparenza, etica, sistemi di controllo)

Da allora, ESG è diventato lo standard globale per valutare la responsabilità e la sostenibilità delle imprese. Le aziende che operano con solidi criteri ESG tendono a ottenere performance più stabili e durature nel tempo. Si tratta di un cambiamento culturale profondo che non produce benefici immediati, ma genera valore sostenibile nel lungo periodo.

“Con il termine sostenibilità non ci si riferisce solo all’ambiente, ma anche al benessere delle persone coinvolte nel sistema azienda”

Quanto valgono oggi gli investimenti sostenibili

La Commissione Europea ha introdotto regole (Tassonomia UE) che definiscono cosa può essere considerato sostenibile, per evitare il cosiddetto greenwashing (aziende che si dipingono verdi senza esserlo davvero). Non solo, ma gli strumenti di investimento come Fondi Comuni e Sicav, sono classificati in tre categorie in base alle politiche di sostenibilità:

1 – Fondi tradizionali, cioè non ESG (articolo 6 SFDR – acronimo di Sustainable Finance Disclosure Regulation, cioè il Regolamento europeo 2019/2088 sull’informativa di sostenibilità nel settore dei servizi finanziari. )

2 – Fondi ESG, o light green, cioè promuovono la sostenibilità ma non è il principale obiettivo

3 – Fondi a impatto, o dark green, che hanno come obiettivo principale un impatto sostenibile.

Nel 2024, oltre il 20% dei fondi comuni in Europa rientrava nella categoria “sostenibili” (Morningstar) . Secondo la Global Sustainable Investment Alliance (GSIA), gli asset globali investiti in strategie sostenibili hanno superato i 30,3 trilioni di dollari nel 2022 (gsi-alliance.org). Bloomberg Intelligence prevede che entro il 2030, gli asset ESG globali supereranno i 40 trilioni di dollari, pari a oltre il 25% dei totali asset sotto gestione mondiale (Bloomberg.com, Professional Wealth Management).

Fonti più recenti indicano che gli asset gestiti in fondi sostenibili (mutual funds ed ETF) hanno raggiunto circa 3,5 trilioni di dollari nel secondo trimestre del 2025, con l’85% concentrato in Europa.

In Europa, i fondi sostenibili raccolgono più della metà dei nuovi flussi di risparmio. Gli italiani sono tra i più interessati, ma ancora poco informati, solo il 23% sa spiegare bene cosa siano i fondi ESG (Consob, 2023). Tra le persone informate tuttavia, circa il 15% degli italiani dichiara di essere disposto a investire in modo sostenibile anche se ciò comportasse rendimenti inferiori rispetto ad altri prodotti finanziari.

Opportunità e rischi da conoscere

Investire in fondi ESG presenta diverse opportunità interessanti. Le aziende che adottano criteri ambientali, sociali e di governance dimostrano spesso una maggiore resilienza durante le crisi, grazie a modelli più sostenibili e lungimiranti. Inoltre, gli incentivi pubblici a favore della transizione ecologica stanno aumentando, creando condizioni favorevoli per chi investe in modo responsabile. Non da ultimo, scegliere investimenti sostenibili consente di allineare le scelte finanziarie con i propri valori etici e sociali.

Tuttavia, esistono anche dei rischi. I rendimenti nel breve periodo non sono sempre superiori a quelli dei mercati tradizionali. Inoltre, la presenza di fondi concentrati in pochi settori, come tecnologia o energie rinnovabili, può aumentare l’esposizione specifica. Va anche considerato il rischio di greenwashing, cioè l’uso improprio del termine ”sostenibile” per fini di marketing. Tali aziende rischiano danni reputazionali, perdita di fiducia da parte di clienti e investitori e possibili sanzioni normative. Nel lungo periodo, questo comportamento compromette anche la loro credibilità sul mercato.

“Scegliere investimenti sostenibili consente di allineare le scelte finanziarie con i propri valori etici e sociali.”

Conclusioni

Investire in modo sostenibile non è solo una scelta etica, ma anche una strategia concreta per costruire valore nel lungo periodo. Gli strumenti di investimenti ESG permettono di allineare rendimento, responsabilità e visione futura, offrendo stabilità in un mondo in trasformazione. Conoscere rischi e opportunità è essenziale per evitare il greenwashing e il supporto di un esperto ci permette di fare scelte informate. Il futuro si costruisce, anche con le nostre decisioni finanziarie.